Canal ultrapassa internet banking e representa 34% do total das operações em 2016; movimentações financeiras pelo canal aumentam 140%

O mobile banking é o canal preferido dos brasileiros para operações bancárias e já representa um terço das transações feitas no país, de acordo com a Pesquisa FEBRABAN de Tecnologia Bancária 2017, divulgada hoje pela Federação, com dados de 2016. Segundo o estudo realizado pela Deloitte, com 17 bancos que resentam 91% dos ativos da indústria bancária brasileira, o canal superou, pela primeira vez, o internet banking na preferência do cliente e respondeu por 34% do total das transações realizadas no país no ano passado, um aumento de 14 pontos percentuais em relação à pesquisa anterior.

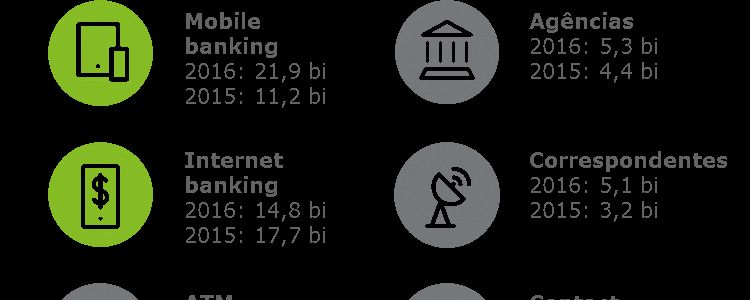

O levantamento revelou que o uso do mobile banking quase dobrou em 2016, passando de 11,2 bilhões de transações para 21,9 bilhões. Considerando-se apenas as transações com movimentação financeira, o crescimento foi ainda maior: saltou de 500 milhões para 1,2 bilhão, alta de 140%. No ano passado, foram feitas pelo canal 505 milhões de transferências por TED/DOC ante 60 milhões em 2015, um incremento significativo de 741%. Além disso, os brasileiros pagaram 468 milhões de contas pelo mobile banking, 37% a mais do que o registrado no levantamento anterior.

O número de contas que usam o recurso também apresentou alta: saltou de 33 milhões para 42 milhões. A pesquisa identificou também que 9,5 milhões de clientes do mobile banking são heavy users – utilizam mais de 80% de suas transações bancárias neste canal.

“A possibilidade de fazer transações bancárias usando apenas um dispositivo à mão, o smartphone, trouxe comodidade, funcionalidade, rapidez e a presença do banco na vida do cliente em qualquer lugar, 24 horas por dia, sete dias por semana”, afirma Fosse. O diretor da FEBRABAN também destaca que o consumidor demonstra mais confiança nos canais digitais, e o setor vem investindo para oferecer cada vez mais funcionalidades e segurança para as transações bancárias.

Segundo o executivo, a pesquisa revelou que o crescimento do mobile também se deve, em boa parte, à migração de operações feitas pelo internet banking e ATMs. O levantamento mostrou que o internet banking é o responsável por 23% do total das transações ante 32% registrados no levantamento anterior. Em 2016, o número de operações bancárias feitas por este canal totalizou 14,8 bilhões, queda de 16% em relação à pesquisa de 2015.

Na análise do diretor da FEBRABAN, o uso do mobile banking deve crescer ainda mais com o avanço das contas totalmente digitais no País, abertas por meio totalmente eletrônico, sem contato presencial entre clientes e instituições bancárias, e viabilizadas a partir de regras estabelecidas na resolução 4.480 do Banco Central. Atualmente há quase um milhão de contas totalmente digitais no país e a expectativa é que esse número chegue a 3,3 milhões até o final do ano.

Para Paschoal Pipolo Baptista, sócio da Deloitte e especialista na indústria de serviços financeiros, a opção dos brasileiros pelo mobile banking reforça a necessidade de investimentos para ampliar e facilitar o uso deste canal e permitir a personalização de serviços pelo próprio cliente. “Os resultados da pesquisa da Deloitte evidenciam que os bancos brasileiros estão respondendo a esse movimento, mantendo-se na vanguarda tecnológica global.”

Antes do lançamento das principais plataformas de internet banking na segunda metade da década de 1990, os principais canais de relacionamento entre bancos e clientes eram as agências, caixas eletrônicos (ATMs) e telefone. Nos últimos cinco anos, o uso crescente dos canais digitais mostrou um sólido crescimento: a pesquisa mostra que agora internet e mobile banking, juntos, respondem por 57% das transações, ante 52% em 2015. Em 2011, os canais digitais eram responsáveis por 38% das operações bancárias. Ao todo, o sistema bancário registrou no ano passado 65 bilhões de operações, alta de 17% ante 2015.

Os pontos físicos e outros canais de atendimento ainda desempenham um papel relevante no atendimento aos clientes. Segundo o estudo divulgado hoje, o total de transações realizadas em agências bancárias, ATMs, correspondentes e contact centers foi de 33% do total. Transações pelo POS (pontos de venda no comércio) totalizaram 10%.

De acordo com o levantamento, no final de 2016, havia em todo o país 23,4 mil agências físicas, praticamente o mesmo nível do ano anterior – os dados foram obtidos no Banco Central e ainda não refletem reduções do número de agências anunciadas por grandes bancos no ano passado.

Fosse explica que o canal passa por um momento importante de readequação e redefinição de papel, adotando cada vez mais um modelo consultivo. “Essa mudança exige, também, um novo perfil e habilidades de seus funcionários, que precisam estar preparados para atender as novas necessidades e questionamentos trazidos pelos clientes”, diz.

Outros pontos físicos, como PABs (postos de atendimento bancário) e PAEs (postos de atendimento eletrônico) registraram alta de 6% e atingiram um total de 48,5 mil.

Investimentos

Mesmo em um cenário econômico desafiador, os bancos brasileiros preservaram os investimentos em tecnologia. A pesquisa revelou que as despesas e investimentos somaram R$ 18,6 bilhões em 2016, no mesmo patamar dos últimos anos. Desse total, 45% foram destinados a software, 35% a hardware, e 19% a telecom, mesma tendência apontada nos estudos anteriores.

No Brasil, o setor bancário é responsável por 14% dos investimentos e despesas feitas em tecnologia da informação, mesmo porcentual gasto pelo governo, e um ponto percentual acima da estatística mundial.

A pesquisa avaliou, pela primeira vez, o nível de desenvolvimento e implantação de tecnologias disruptivas feitos pelas instituições financeiras. Segundo o estudo, 47% dos bancos investem em analytics, 24% em computação cognitiva, e 65% estudam a implantação do blockchain em suas transações.

Segundo Fosse, os resultados demonstram o comprometimento dos bancos para oferecer uma experiência diferenciada para os clientes, processo que demanda novas tecnologias, soluções e produtos inovadores, e equipes especializadas, capazes de entender as necessidades de uma nova geração que pensa e age digitalmente. “Os investimentos feitos pelos bancos na adoção de novas tecnologias reafirmam a posição de vanguarda da indústria bancária nacional em relação ao cenário mundial”, conclui.

A apresentação da Pesquisa FEBRABAN de Tecnologia Bancária está disponível neste link.