1º volume da Pesquisa Febraban de Tecnologia Bancária 2024, realizada pela Deloitte, mostra que montante investido dobrou em oito anos; prioridades são experiência do cliente, inovações tecnológicas e customização de soluções

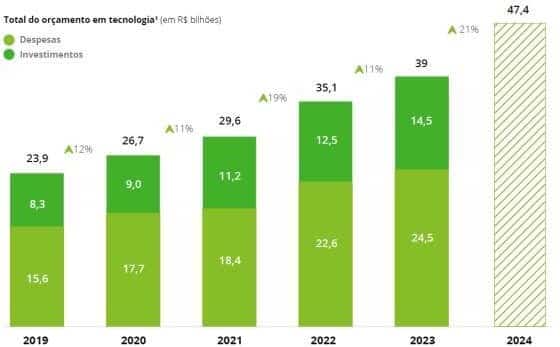

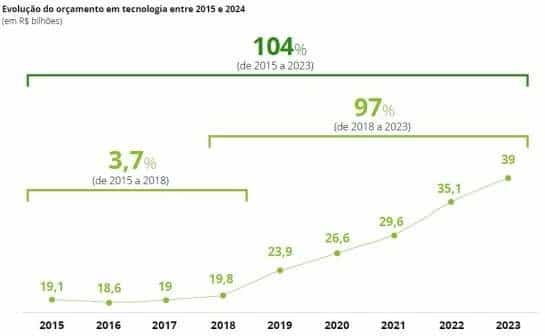

O orçamento total dos bancos brasileiros destinados à tecnologia, englobando despesas e investimentos, deverá atingir, neste ano, R$ 47,4 bilhões. É o que revela a 1ª etapa da Pesquisa Febraban de Tecnologia Bancária 2024, realizada pela Deloitte, maior organização de serviços profissionais do mundo. A estimativa foi calculada com base nos valores indicados pelos bancos participantes. A pesquisa mostra que os bancos dobraram seus investimentos anuais em tecnologia em um período de oito anos, passando de R$ 19,1 bilhões, em 2015, para R$ 39 bilhões apurados no ano passado, alta de 104%.

A segurança cibernética é prioridade estratégica para 100% dos bancos entrevistados. Para este ano, as instituições destacaram que o foco de investimentos está centrado em arquitetura, infraestrutura e ferramentas especializadas em estratégias para detecção e resposta a ameaças cibernéticas, gestão de identidades e acessos, treinamento e conscientização dos colaboradores, cloud security, testes de invasão e criptografia dos dados e informações.

Outras tecnologias são Cloud, Inteligência Artificial, Blockchain e Drex (projeto de moeda digital do Banco Central), além da Computação Quântica.

“A indústria brasileira é protagonista do que há de mais inovador em tecnologia bancária e os investimentos feitos pelos bancos ao longo dos anos comprovam o empenho que as instituições têm em trazer anualmente novidades, experiência personalizada para os nossos clientes e 100% de segurança nas operações financeiras do dia a dia”, avalia Rodrigo Mulinari, diretor responsável pela Pesquisa Febraban de Tecnologia Bancária.

Prioridades para 2024

Os bancos estão comprometidos com uma agenda de transformação contínua. Neste ano, irão priorizar os temas: Experiência do cliente (83%), Inovações tecnológicas (71%), Personalização de produtos e serviços (63%), Segurança e privacidade de ponta (58%), Responsabilidade social e sustentabilidade (54%) e Ofertas integradas de ecossistema (54%). Essa abordagem visa promover maior integração entre tecnologia e negócios, resultando em soluções que superem as expectativas dos clientes, em um mercado em constante evolução.

“A pandemia acelerou o processo de digitalização da tecnologia bancária, juntamente com o nascimento do Pix, a implementação do Open Finance e, no momento, a chegada do Drex, resultando em uma maior oferta de produtos e serviços para nosso cliente. Tudo isto reflete nestas prioridades dos bancos para explorar novos formatos de atendimento e busca por excelência operacional”, complementa Rodrigo Mulinari.

Força de Trabalho

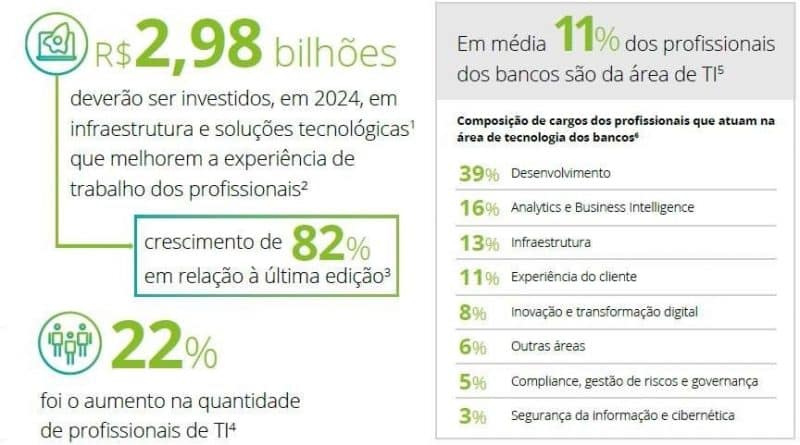

A relevância da TI na indústria bancária também se reflete na proporção de profissionais desta área, que hoje somam 45,3 mil, um aumento de 22% no total de colaboradores em relação à edição anterior. Deste total, a maior parte dos profissionais de TI é composta por desenvolvedores (39%).

Segundo a pesquisa, em 2024 deverão ser investidos R$ 2,98 bilhões em infraestrutura e soluções tecnológicas que melhorem a experiência de trabalho dos profissionais. Esses investimentos não apenas promovem o engajamento e a mudança da cultura organizacional, como também viabilizam as aspirações pessoais e profissionais dos colaboradores.

Ainda para 2024, a intenção de 56% dos bancos é aumentar, a uma taxa média de 28%, a quantidade de profissionais atuando na área de TI, podendo chegar a 54,1 mil pessoas. Dentre as profissões mais demandadas, estão desenvolvedores, especialistas em segurança da informação, cientistas e engenheiros de dados, e especialistas em metodologias ágeis.

IA adaptável e customizável

A Inteligência Artificial, especialmente a generativa (GenAI), que vem sendo utilizada por 54% dos bancos, revela-se altamente adaptável e customizável às necessidades específicas de cada área de negócio das instituições. “Esta tecnologia tem o potencial de impulsionar a inovação e a produtividade, além de estimular a eficiência. A pesquisa indicou que, para os bancos que já implementaram a IA, a eficiência dos processos bancários se elevou a uma taxa média de 11%”, comenta Sergio Biagini, sócio-líder da Deloitte para a Indústria de Serviços Financeiros.

– Entre as aplicações de Inteligência Artificial utilizadas pelos bancos estão: biometria facial (75%), chatbot (71%), RPA (67%), IA Generativa (54%) e Inteligência Cognitiva (25%).

Em relação à expectativa de adesão à iniciativa de Open Finance, os bancos continuam trabalhando para oferecer novos produtos e serviços em relação ao ecossistema e os bancos pretendem atingir de 6% a 20% de aderência de sua base ativa até o final de 2024.

“Com a necessidade de buscar um posicionamento cada vez mais relevante rumo à diferenciação, os bancos podem se utilizar do movimento do Open Finance para ampliar os dados e o conhecimento sobre seus clientes. Com o uso de tecnologias como IA e GenAI, as informações podem ser exploradas com maior eficiência e assertividade, com o objetivo de personalizar o relacionamento com os clientes”, conclui Sergio Biagini.

Mais resultados

– 79% dos bancos pretendem aumentar seus investimentos em Cloud neste ano

– Investimentos em treinamentos para a formação de times ágeis cresceram 135% e os profissionais treinados, 14%

– Atualmente, 82% dos bancos oferecem soluções de finanças sustentáveis a seus clientes

Sobre a Pesquisa

Na primeira etapa, a coleta de dados foi realizada entre novembro de 2023 e março de 2024, por meio de formulário eletrônico e entrevistas em profundidade com líderes de tecnologia. Vinte e quatro bancos responderam os formulários qualitativo e quantitativo, o que representa 81% dos ativos da indústria bancária no País.

Já em relação às entrevistas, foram concedidas por 27 executivos atuantes na área de tecnologia bancária. A análise dos resultados foi realizada a partir dos depoimentos individuais dos executivos, os quais se consolidaram em uma única narrativa que representa o setor. Para complementar, foram incluídas informações de dados públicos e de pesquisas da Deloitte.

Conheça nossa coluna sobre o Mercado Financeiro, leia outros artigos e acompanhe os principais eventos do setor.

Siga o Crypto ID no LinkedIn agora mesmo!